电池材料(上):格局打开,如何挑选长跑王?

发布时间:2021-11-14来源:未知 编辑:admin

广告位置(首页一通--图文)

不过海豚君认为在新能源汽车渗透率突破10%之后,行业会逐步进入从1到N的长足发展阶段,仍旧长坡厚雪,但拥挤度提升,分化开始,前期跑出来的十倍大牛股要开始守江山,压得住挑战者、有能力构建壁垒的公司才能成为最后的赢家。

因此从自上而下的角度来看,海豚君认为,更长情的公司或许来自竞争格局更好的细分赛道,更加具备阶段性超额收益的公司或许来自供需结构更紧的细分赛道。竞争格局和供需结构是海豚君认为研究和跟踪动力电池材料公司最核心的两个因素。

本篇我们主要从竞争格局的角度寻找长期机会,下篇则主要从供需缺口的角度寻找阶段性机会。

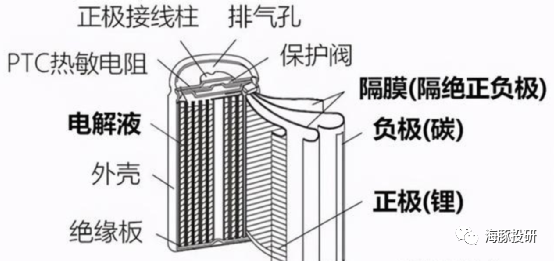

ps.本文所指的动力电池材料细分行业,包括正极、负极、隔膜、电解液四大电池材料行业

以下为正文:

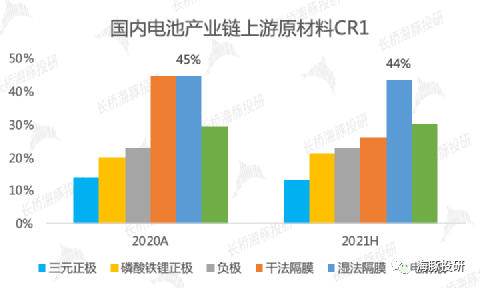

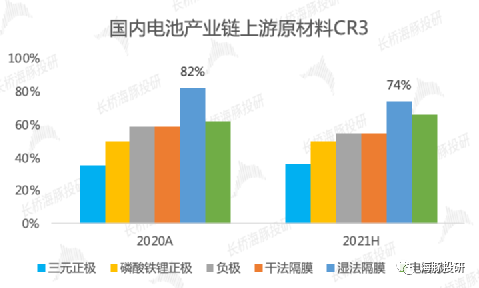

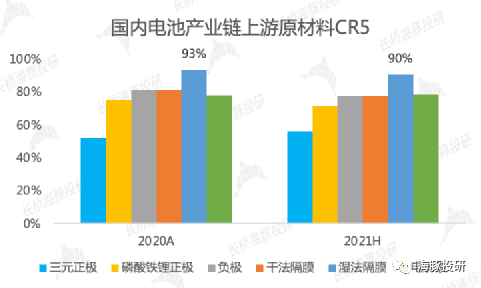

行业集中度是行业格局的量化指标之一,行业集中度越高,代表行业格局越好。通过对比四大电池材料龙一、龙三和龙五的市场集中度——CR1、CR3、CR5,可以看出隔膜>电解液>负极>正极。

隔膜中的湿法隔膜是行业集中度最高的细分赛道,龙一基本占据了国内市场的半壁江山,前五大公司垄断市场,市占率合计超90%。三元正极的行业集中度最低,龙一市占率13-14%,CR5介于50-60%之间,前五大之间没有拉开差距,排位赛竞争可想而知的激烈。

数据来源:鑫椤锂电、券商研报、海豚投研整理

数据来源:鑫椤锂电、券商研报、海豚投研整理

数据来源:鑫椤锂电、券商研报、海豚投研整理

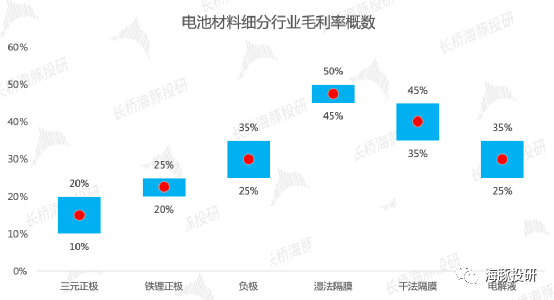

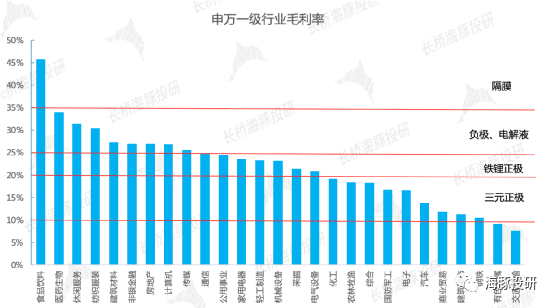

毛利率是盈利性指标,往往竞争格局好的行业,盈利性会更强。通过对比四大电池材料毛利率,可以看出隔膜>电解液=负极>正极。

隔膜毛利率是四大材料中最高的,其中湿法隔膜尤其高(样本数据采用恩捷股份),2018年以来都保持在45-50%之间,堪比食品饮料的行业平均毛利率(申万行业毛利率排名第一);

负极和电解液的毛利率区间接近,25%-30%的毛利率在申万行业毛利率中也算排名前十;

正极在四大材料中毛利率垫底,尤其以三元正极的毛利率最低,龙头三元正极公司的正极毛利率基本介于15%以下,当升科技的毛利率略高一些,介于15%-20%之间(15%的毛利率接近申万行业毛利率中的汽车制造)

数据来源:各公司公告、海豚投研整理

数据来源:wind、海豚投研整理

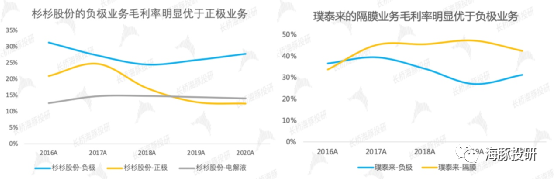

同时我们取多元化经营的电池材料公司杉杉股份和璞泰来来看,可以得到毛利率表现上隔膜>负极>正极

杉杉股份涉及正极、负极和电解液业务,以正极和负极为主,电解液业务体量小,杉杉股份的分业务毛利率能说明负极业务的毛利率优于正极业务;

璞泰来涉及负极和隔膜业务,以负极为主,隔膜收入占比仅10%-15%,在隔膜收入体量小的情况下,隔膜的毛利率仍然优于体量更大的负极业务;

数据来源:各公司公告、海豚投研整理

因此,从行业集中度和毛利率,这两个显性的结果性指标来看,隔膜最好,湿法隔膜尤甚,电解液和负极接近,正极最糟糕。

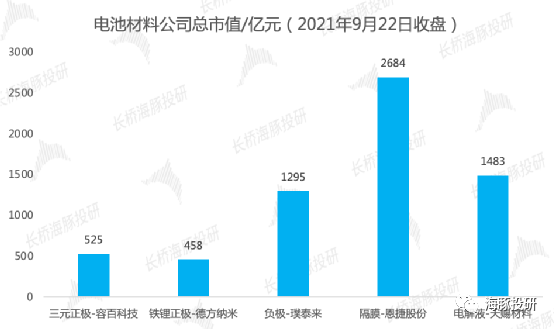

这可能也是为什么隔膜行业诞生了超2000亿市值的恩捷股份,电解液和负极分别诞生了1000亿以上市值的璞泰来和天赐材料,而正极行业的龙头公司只有几百亿市值。

数据来源:wind,海豚投研整理

知其然,还要知其所以然,我们继续去挖一挖竞争格局的显性指标背后,隐含了哪些真正构成壁垒的因素。

制造业万变不离其宗的制造成本

万变不离其宗,无品牌制造业的核心因素是成本,成本优势是其重要的护城河来源。

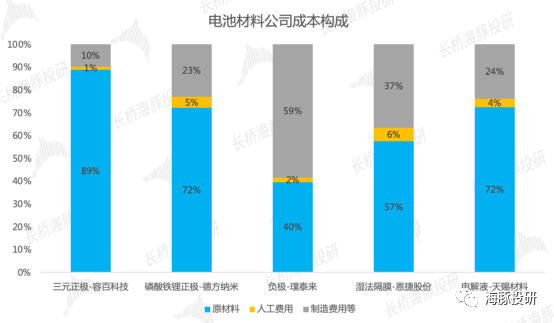

电池材料作为典型的2B端的制造业,成本构成往往能从本质上反映一些问题。所以我们挑选业务相对纯粹的上市龙头公司进行成本构成对比,同时对多元化的公司进行业务之间的对比,可以发现各电池材料成本构成对原材料的依赖度从高到低排序依次为:三元正极>铁锂正极=电解液>隔膜>负极。

作为面向B端低品牌附加值的制造业公司,成本端过度依赖原材料,而并不依赖于制造本身,意味着公司在价值增加的链条上的贡献度比较低,属于本环节的附加值也比较低,因此很难构建制造壁垒。

1)正极:高度依赖原材料,赚取成本加成的加工费

三元正极对原材料依赖度高达90%,铁锂正极原材料占比72%,也属于较高水平。过低的制造费用占比,正极公司很难在制造端产生差异化,实现更高的利润空间(毛利率低),原材料这种可变成本占比太大,导致行业在大规模基础上的成本优势不明显,规模效应差(行业集中度低),与当前较差的行业格局是是相互关联的。

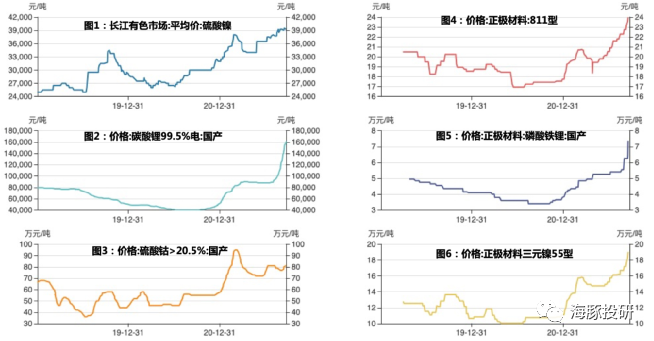

正极的上游原材料主要为镍、钴、锂等大宗商品,各家的采购价格相对透明一致,本质上更像是有色金属的延伸行业,定价采取成本加成的方法,正极材料企业赚取的是加工费,在原材料占比巨高的情况下,毛利率低属于正常情况。

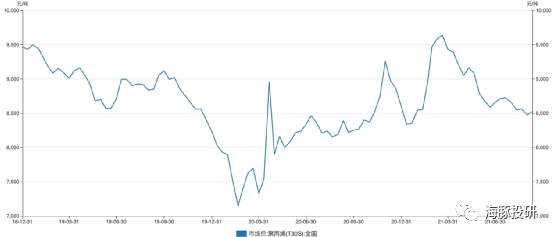

下图1-3分别展示了正极主要原材料镍、钴、锂化合物的价格波动,图4-6分别展示了三元正极和磷酸铁锂正极的市场价波动,可以看出来,正极的价格变化趋势基本与原材料价格变化趋势一致。

数据来源:wind、海豚投研整理

同时正极材料在下游电池厂的成本中占比最高,约40%,电池厂会把成本控制措施优先放在正极材料上,同时正极材料对电池性能影响最大,是锂电池最核心的原材料,因此电池厂往往向上游一体化,例如宁德时代指定其正极供应商必须从宁德的下属子公司采购三元前驱体。在宁德时代市场势力很强的时候,被指定采购的正极企业利润空间可想而知。

2)负极:依赖生产制造本身,一体化石墨化生产工艺是核心竞争力的主要来源

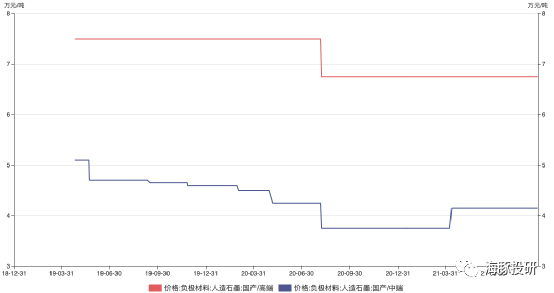

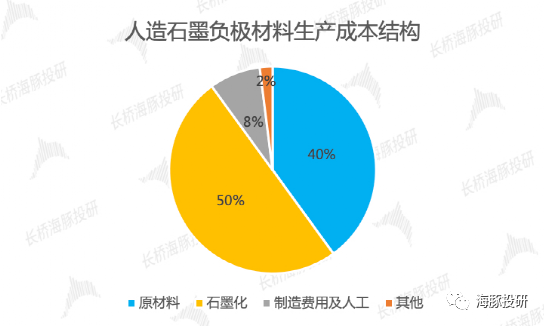

对原材料依赖度最低的负极(原材料占比40%),目前80%的市场由人造石墨占据,顾名思义,人造石墨相比天然石墨,炭化加工费占比会比较多。

人造石墨上游原材料主要由石油副产品石油焦、针状焦等化工材料为主,但石油焦和针状焦的下游需求并不主要来自锂电池负极材料,因此电池负极公司对原材料的价格控制能力比较弱。

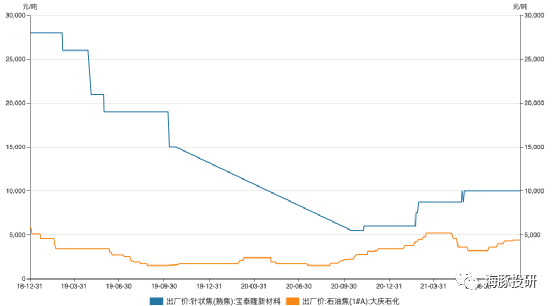

人造石墨负极材料的定价会参考成本,但并不主要是成本加成,由下图可以看出,人造石墨负极的市场价格要远比上游原材料石油焦和针状焦的价格波动小。

数据来源:wind、海豚投研整理

数据来源:wind、海豚投研整理

人造石墨的制造环节主要包括提纯、改性处理后炭化高温烧制24小时,所以生产设备主要包括窑炉、石墨化炉和粉碎机等设备,上述设备的通用性强且国产化程度高,虽然制造环节在公司成本中占比较高,但设备本身壁垒较低。

生产工艺方面,人造石墨生产工序长,关键环节是石墨化,在人造石墨的生产成本中占比较大,然而有部分负极厂商的石墨化环节还是采用外协的模式。因此,在原材料和制造设备难以构筑壁垒的情况下,石墨化工序有能力从外协改为自主完成,是帮助负极材料企业降本、实现成本优势的关键。

数据来源:上海有色金属网、海豚投研整理

3)隔膜:生产工艺和设备均构成核心竞争力的来源

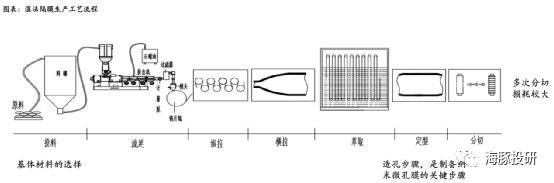

制造费用占比接近40%,生产制造环节的设备和工艺均是最具壁垒的地方。

生产工艺方面,基膜的生产技术难点在于原材料配方和微孔制备,其中微孔制备工艺可成为企业的核心竞争力。锂离子电池对隔膜孔径大小、微孔分布要求极高,纳米级的微孔制备工艺非常复杂且要求精细,会直接影响隔膜的成品率、一致性、安全性等指标。

生产设备方面,基膜生产工艺较为复杂,要求设备和生产工艺高度匹配,因此需要隔膜厂商具备成套设备的自主设计能力,然后向各个设备厂家定制化采购。目前国内隔膜厂商核心设备主要从国外进口,全球隔膜的生产设备主要在日本制钢所、日本东芝、德国布鲁克纳、法国ESSOP等国外企业手中,设备厂商产能紧俏,需要提前锁定设备生产厂商的产能,例如恩捷股份采购日本制钢所的设备,并且签订了排他性协议。

综上,隔膜复杂的生产工艺和设备定制化采购为该行业带来的最核心的壁垒,更容易形成一超多强的行业格局。

数据来源:券商研报

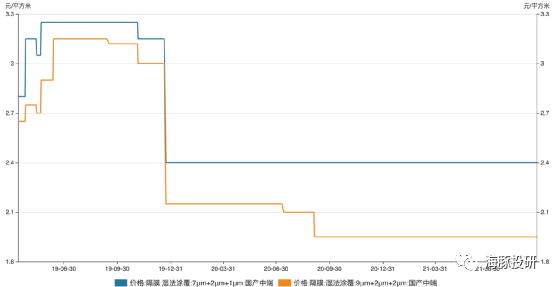

除了生产端的高进入壁垒,龙头公司规模效应发挥后,隔膜价格下降(正极、负极和电解液价格与原材料高相关,近期均在上行),留给弱者的生存空间进一步被挤压,弱者在工艺复杂、良率低、产能利用率低等诸多不利因素下加速淘汰,同时可以阻止新进入者进入,从而成就隔膜行业的高集中度、高盈利性。

隔膜上游原材料主要为聚乙烯、聚丙烯等化工材料,隔膜并非是聚乙烯和聚丙烯的主要下游需求来源,因此聚乙烯和聚丙烯的价格波动与隔膜需求关系不大。同时隔膜定价与原材料的价格关系也不大,更多考虑的是制造本身。

数据来源:wind、海豚投研整理

数据来源:wind、海豚投研整理

4)电解液:依赖原材料,一体化六氟磷酸锂构成核心竞争力的来源

电解液对原材料的依赖度高达72%,仅次于正极材料。电解液是电解质锂盐、有机溶剂和添加剂按比例配置而成,其中电解质锂盐是核心原材料、配置比例是核心技术。

电解液的生产工艺简单,主要包括提纯、混合和后处理,技术难度不高,唯有混合环节的配置比例是各家电解液公司技术的体现,但配置比例往往需要和电池厂的整个电池生产工艺相匹配,因此配置比例的主导权其实并不完全在电解液公司,想要通过生产工艺产生更高的利润空间是比较难的。

数据来源:券商研报

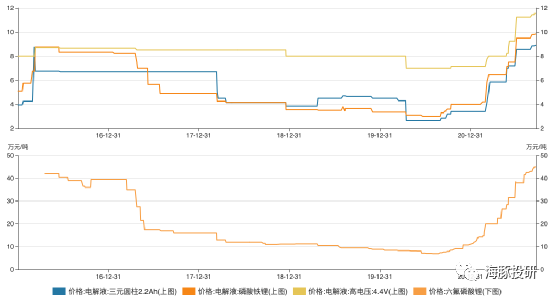

电解液核心原材料电解质锂盐,在电解液成本中占比高达60%,目前主要为六氟磷酸锂,而氟化工本身对设备要求比较高,具备一定的设备和规模壁垒;电解液公司如果具备六氟磷酸锂的自供能力,则竞争壁垒更深,否则在产业发展过程中更容易沦为附加值较低的代工厂。例如天赐材料的六氟自供比例高达80%。

并且电解液的定价主要遵循成本加成的原则,下图可以看出电解液的市场价格与六氟磷酸锂的价格波动趋势一致

数据来源:wind、海豚投研整理

产能投资壁垒

制造业公司的护城河除了来自成本优势之外,重资产程度也可能构成行业的进入壁垒,帮助企业压住潜在进入者、守住地位。

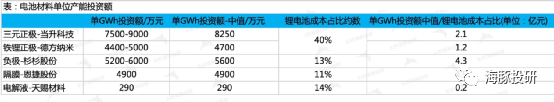

海豚君通过近期各材料公司扩产公告来进行计算和对比:

三元正极:2021年7月,当升科技定增募集说明书中,拟投入24.7亿元建设5万吨/年高镍锂电正极材料生产线(NCM811),即对应约为5亿元/万吨;按照单GWh电池需要1500-1800吨三元正极的换算比例,则当升科技高镍三元锂电正极材料对应的投资额为7500-9000万元/GWh;

铁锂正极:2021年3月,德方纳米与亿纬锂能签订协议,拟在云南曲靖合作设立合资公司生产低成本优质的磷酸铁锂,计划投资总额为20亿元,年产能10万吨,即对应约2亿元/万吨;按照单GWh电池需要2200-2500吨铁锂正极的换算比例,则德方纳米铁锂正极材料对应的投资额为4400-5000万元/GWh;

负极:2021年8月,杉杉股份公告控股其子公司上海杉杉拟投资约80亿元建设四川眉山20万吨锂离子电池负极材料一体化基地项目,即对应约4亿元/万吨。按照单GWh电池需要1300-1500吨负极材料的换算比例,则杉杉股份电池负极的投资额为5200-6000万元/GWh。

隔膜:2021年9月,恩捷股份与亿纬锂能成立合资公司,建设年产能为16亿平方米的湿法锂离子电池隔膜和涂布膜项目,项目总投资52亿元,即对应约为3.26亿元/亿平方米。按照单GWh锂电池大约需要1500万平方米隔膜的换算比例,则恩捷股份隔膜对应的投资额为4900万/GWh。

电解液:2020年4月,天赐材料计划投资2.9亿元建设福鼎基地10万吨电解液产能,即对应0.29亿元/万吨,按照单GWh电池需要1000吨电解液的换算比例,则天赐材料电解液单GWh的投资额为290万元/GWh。

数据来源:各公司公告、新闻、海豚投研整理

对比发现,从绝对投资额的角度看,正极>负极>隔膜>电解液,其中电解液轻资产的属性尤其明显。但从相对收入体量的角度看(根据各材料在电池成本中的占比进行折算),隔膜和负极的重资产程度最深,正极其次,电解液依旧是最轻资产的。

此处和前面讲到的成本结构相呼应,无品牌制造业的核心壁垒来自制造本身(生产设备、生产工艺等),固定制造费用在公司成本中占比较高,等同于重资产程度较深,产能投资壁垒较高,折旧摊销较大,这些特征都是相通的。

无品牌制造业如果过度依赖原材料,就无法构筑行业壁垒,利润高会吸引众多参与者进来,最终的结果大概率只能赚个加工费。

总结

竞争格局排序:隔膜>负极>电解液>正极

-

隔膜是四大电池材料行业中竞争格局目前看最好,也最容易构筑壁垒、守住江山的细分赛道,其核心优势来自于生产工艺的突破和定制化生产设备; -

负极的核心在生产制造,其中石墨化是核心工序,实现石墨化一体化的负极公司可以在成本上建立优势; -

电解液生产工艺简单,核心竞争力的来源在于上游原材料六氟磷酸锂,氟化工存在工艺和设备的比例,挑选实现一体化的公司; -

正极是四大材料中对原材料依赖度最高的细分赛道,并且因为在电池成本中占比较高且对电池性能影响最大,是下游电池厂最可能一体化的环节,因此行业格局最差。

数据来源:各公司公告、券商研报、新闻、海豚君整理

最后,说一下龙头个股。海豚君特意整理了一下本篇涉及的四大电池材料的龙头个股,如下表所示,更多相关个股可以移步“长桥APP-市场-明星企业供应链-供应链-产业链”查看。

篇末重申,海豚君认为,对于电池产业链从1到N的长足发展阶段,更长情的公司或许来自竞争格局更好的细分赛道,更加具备阶段性超额收益的公司或许来自供需结构更紧的细分赛道。

本篇讲完了行业格局的部分,下篇我们会从供需结构的角度展开研究,之后我们再综合行业格局和供需结构来精选个股,欢迎持续关注。