中国卡脖子技术之四——碳基新材料卡点及发展

发布时间:2023-07-05来源:未知 编辑:admin

广告位置(首页一通--图文)

中国卡脖子技术之四——碳基新材料卡点及发展

导语:随着全球新材料产业的迅猛发展,全球新材料产业产值规模将保持正增长态势,2026年有望突破6万亿美元,且高端材料技术壁垒日趋呈现,以美、日、欧为代表的发达国家和地区凭借技术研发、资金、人才等优势,以技术、专利等作为壁垒,已逐步在大多数高技术含量、高附加值的新材料产品中占据了主导地位、形成垄断态势,我国在关键核心技术等诸多方面仍受制于人。

2021年,工信部将碳基材料纳入“十四五”原材料工业相关发展规划,并将碳化硅复合材料、碳基复合材料等纳入“十四五”产业科技创新相关发展规划,以全面突破关键核心技术,攻克“卡脖子”品种,提高碳基新材料产品质量,推进产业基础高级化、产业链现代化。

碳基复合材料设计,是一项专门的技术。国际上认为培养一个成熟的复合材料设计师至少需要10年,国内严重缺乏有经验的相关设计人员,大部分人不了解材料强度、刚度计算的工程方法,国际上通行的分析和验证用的“积木式”(BBA-Building Block Approach)方法,很少有人具体掌握复合材料连接设计、疲劳耐久性设计、损伤容限设计、稳定性设计、环境影响及其防护设计、修理设计等许多具体设计技术和要领。

碳基复合材料面临“卡脖子”

目前我国亟待攻克的“卡脖子”品种有三大类:一是碳纤维及其制品,如高性能聚丙烯腈基碳纤维、沥青基碳纤维、黏胶基碳纤维、碳纤维预浸料、复合材料和碳纸等;二是特种石墨,如机械密封用石墨、抗烧蚀石墨、核石墨和高导热泡沫石墨等;三是功能炭材料,如中间相碳微球、电容炭、硬炭、硅炭、石墨烯导热膜和导电炭黑等。

中国科学院炭材料重点实验室副主任陈成猛表示,我国碳基材料行业与发达国家相比仍然存在一定差距。在基础炭材料领域,高精尖品种大量依赖进口,仍面临“卡脖子”风险,亟须提高自主创新能力,加强科技攻关。在前沿炭材料领域,我国处于与国际并行乃至领跑状态,相关产业正加速崛起,“如何在低成本大规模制备的基础上,开拓应用场景,推进产业化,对于抢占新兴产业制高点具有重要战略意义”。

碳纤维复合材料相关技术的国际化差距

碳基新材料高端产品仍处于产业化初始阶段,高强高模碳纤维、聚酰胺66等产品仍面临国际贸易和技术壁垒。此外,关键制造装备也处于以引进为主、研制和仿制为辅的状态,高端分析测试设备更是基本依赖进口,具有工匠精神的专业工程技术人才出现断层。

碳纤维树脂基复合材料制造工艺装备落后,自动化程度低,大规模工业化生产成套工艺与装备研发能力不足。国内碳纤维树脂基复合材料结构应用以跟踪替代为主,自主设计应用能力较弱,自动化成型工艺的应用比例不足20%。复合材料设计和工艺技术落后使复合材料性能离散大、减重效率和成品率低、成本高,已经成为制约复合材料应用的突出问题。

近几年,我国在碳纤维原丝的生产方面取得了较大的进步,但是与国际先进技术水平之间的差距还是很明显的。例如,美日的碳纤维龙头企业所采用的干喷湿纺工艺,在国内尚未真正普及,仅中复神鹰在干喷湿纺工艺上取得了千吨级的突破。美日的原丝生产已经能达到T1100高强度碳纤维和M60J高模量这种水平,而国产碳纤维企业的产品还集中在T300、T400这类中低端产品上,能够批量化生产达到T700水平的比例并不多。

国内碳纤维树脂基复合材料应用水平与发达国家也存在明显的差距。国外研制的B787、A350等大型客机复合材料用量达到了50%以上。国内研制的ARJ21支线客机复合材料用量不足2%,正在研制的C919复合材料用量仅达10%左右,且大部分构件主要直接从国外进口预浸料制造生产,树脂基复合材料在大型客机等民用航空领域难以形成规模。

碳基复合材料研发设计环节最为薄弱,已严重制约我国先进复合材料应用的发展。国际上认为培养一个成熟的复合材料设计师至少需要10年,国内严重缺乏有经验的设计人员,这直接普遍影响到复合材料的应用发展。例如国内很少有人真正掌握铺层设计的原则和方法,不了解材料许用值和结构设计值的来源及用法,不知道复合材料强度、刚度计算的工程方法,不了解国际上通行的分析和验证用的“积木式”(BBA-Building Block Approach)方法,没有具体掌握复合材料连接设计、疲劳耐久性设计、损伤容限设计、稳定性设计、环境影响及其防护设计、修理设计等许多具体设计技术和要领。

设计方面还存在规范手册和软件开发等问题。国外十分重视有组织的制订相应规范,例如各大飞机公司均有自己的《复合材料设计手册》,至于专门用于复合材料设计分析软件的Sizer等软件的开发和应用等。在应用领域,如风机叶片的设计,国外已大量应用先进复合材料,成为碳纤维应用大户,但国内进展缓慢,一个重要原因是我国叶片多是进口,没有原始设计产权,自主设计时也没有引进商提供的载荷数据作为参考。

碳基复合材料成本较高,是制约其扩大应用发展的主要障碍之一。西方发达国家纷纷制订低成本的复合材料发展计划,发展低成本的复合材料综合技术,如美国由国防部出面联合工业界于1996年发起并执行一个10年的低成本复合材料计划,即CAI(Composite Afforability Initiative)计划,并已用在F-35和B787等机型的工程应用中,宣称要降低总成本的50%。欧洲则继TANGO计划后又有ASK计划等,目的要减轻结构重量的30%,节省成本的30%,由多国多部门联合执行。

碳纤维中低端产品成本居高不下,缺乏国际竞争力。国产碳纤维高端产品缺乏,T300/T700级碳纤维满足国防应用需求,T800、M40、M40J和M55J已突破工程化制备技术,更高性能的T1100G碳纤维、TORAYCAM40X碳纤维还处于跟踪研发阶段;宇航级T300、T700级国产碳纤维价格国外在1000元人民币/kg以内,国内在3000-4000元人民币/kg,缺乏国际竞争力,因此真正具有竞争力和可持续健康发展的碳纤维龙头产业尚未形成。

最后,创新是技术发展的灵魂,事关国民经济发展的命脉,但在碳基复合材料技术领域原创创新能力不足。要能不断开发出新的有竞争力的适销对路的产品投放市场获取效益,以碳纤维复合材料自行车为例,2020年,全球碳纤维自行车市场规模达到183百万美元,预计2026年可以达到229百万美元,从车架、车把、车叉、座管到曲柄最后到车圈中国台湾用27年完成复合材料化的进程,技术含量很高,市场占有率全球领先。

高性能石墨材料技术被国外严格封锁

在全球市场中,碳基复合材料生产企业主要集中在日本、西欧、美国等地区,代表性企业主要有日本东洋碳素、日本东海、日本东丽、日本碳素、日本吴羽化学、德国西格里、德国崇德、法国美尔森、美国尤卡、美国赫氏复材、美国GrafTech等。这些企业技术水平先进,能够生产的产品种类较多、质量较高,在全球市场中处于领先地位。

一直以来,欧美日等国家在高性能石墨材料技术方面对我国实行严格封锁,出口到国内市场的产品种类与数量也进行严格控制,导致我国高性能石墨材料价格高昂且供应量少,无法满足高技术产业发展需求。发展碳基复合材料行业是缓解我国高性能石墨材料供应不足的重要手段之一,在国家政策与资本的推动下,我国碳基复合材料行业不断发展壮大。

根据新思界产业研究中心发布的《2020-2024年碳/碳复合材料行业深度市场调研及投资策略建议报告》显示,现阶段,我国代表性企业主要有南方搏云新材、烟台鲁航、甘肃郝氏、西安超码、湖南博云新材、吉林联科、北京金鑫等。相关生产企业数量不断增长,能够生产的产品种类不断增多,在一定程度上缓解了我国高性能石墨材料供应不足的问题,也使得相关产品进口价格有所下降。

碳基芯片如何实现弯道超车

缺芯成为科技界的一大难题,之前的芯片绝大部分采用硅基材料的集成电路技术,最新的碳基半导体具有成本更低、功耗更小、效率更高的优势,碳基技术是各国一直研发替代硅基的新技术。与国外硅基技术制造出来的芯片相比,我国碳基技术制造出来的芯片在处理大数据时,不仅速度更快,而且至少节约30%的功耗。碳基技术在不久的将来可以应用于国防科技、卫星导航、气象监测、人工智能、医疗器械等多重领域。已在高端汽车刹车系统取得了一定的应用,未来有望成为新一代飞机、高铁和汽车刹车材料。

目前我国已经实现四项技术突破:第一,提纯原料。第二,将碳纳米管有规则地平铺在基板上。第三,使用碳纳米管搭建pn结构。第四,将dna完成的组装体规则地搭建在基板上。虽然已经能够以很高的密度按规则铺设碳纳米管,但想要做成电路,还需光刻/电子束刻蚀来铺设各种电极(源电极、漏电极、门电极)。硅基芯片发展几十年,很多核心技术掌握在欧美等国家的手里,因此会受制于人。当下的技术能力距离实现真正可以使用的碳基芯片还有一段距离要走,要实现工业生产更是前路漫漫。

![]()

政策助推碳基复合材料发展

——2015年5月,国务院关于印发《中国制造2025》的通知,提出大力推动重点领域突破发展。以特种金属功能材料、高性能结构材料、功能性高分子材料、特种无机非金属材料和先进复合材料为发展重点,加快研发先进熔炼、凝固成型、气相沉积、型材加工、高效合成等新材料制备关键技术和装备,加强基础研究和体系建设,突破产业化制备瓶颈。高度关注颠覆性新材料对传统材料的影响,做好超导材料、纳米材料、石墨烯、生物基材料等战略前沿材料提前布局和研制。加快基础材料升级换代。

——2021年12月,工业和信息化部、科学技术部、自然资源部联合印发《“十四五”原材料工业发展规划》,明确提出要突破关键材料,坚持材料先行和需求牵引并重,实施关键短板材料攻关行动,支持材料生产、应用企业联合科研单位,开展宽禁带半导体及显示材料、集成电路关键材料、生物基材料、碳基材料、生物医用材料等协同攻关。

——2021年1月,《湖南省碳基材料产业链三年行动计划(2021-2023年)》发布,发展目标到2023年,全省碳基材料产业链产值超过500亿元,力争过10亿元企业10家,5亿企业20家,过亿元企业50家;形成3个过百亿的产业集聚区;建成8个国家级以上的碳基材料技术或应用创新平台,技术创新能力、技术应用能力和成果转化能力显著增强,攻克一批“卡脖子”技术,形成碳基材料技术创新、产品创新、应用创新、成果转化新高地。

——2021年4月,山西省人民政府印发《山西省“十四五”新材料规划的通知》,提出到2025年,全省新材料产业发展规模和质量进一步提高,建成国家重要的新材料产业基地。通过延链补链强链,培育3—5个在全国具有比较优势的特色产业链条,初步形成高品质特殊钢、镁铝合金、钕铁硼永磁材料、半导体晶体、高性能碳纤维等布局合理、特色鲜明、具有较强国内国际竞争力的产业集群,建设成为世界领先的先进金属材料基地、国内领先的碳基新材料基地、全国一流的生物基新材料产业基地、国家重要的半导体研发生产基地、全国最大的差别化功能性纤维新材料生产基地。

编辑整理 张婷

附:碳基材料分类

碳基材料是指以碳为基体的材料,主要包括高性能碳基复合材料、纤维增强复合材料、石墨及石墨烯材料。碳基材料具有比重小、强度高等优异性能,广泛应用于航天、航空、核能、光伏、风电、电子信息、冶金机械、轨道交通装备、工程机械等领域,是超高声速飞行器、运载火箭、新一代战机、核反应堆等重点领域不可缺少的关键材料。

碳基复合材料的上游分为基体、增强体和其他材料,其中基体包括石墨碳和碳纤维,增强体则有碳化硅;中游包括碳/碳复合材料产品、碳/陶复合材料产品;下游应用在半导体、航天航空、汽车行业、光伏发电以及化工行业等。

按照维度划分,碳基材料可分为零维、一维、二维和三维材料。其中,零维材料有碳量子点、富勒烯等;一维材料有碳纤维、碳纳米管、碳纳米线等;二维材料有石墨烯等;三维材料也称体材料,包含各类立体的本征或复合体系。

——金刚石具备诸多优越的性能,是极具技术性和商业性的重要材料之一。自19世纪开始,科学家们就开始尝试金刚石的合成,并研发出工程能效性方法和前体来合成高质量的金刚石,目前,我国垄断全球工业金刚石单晶+微粉制造,市场存量压机 7000-9000 台,自 2001 年突破工业金刚石关键粉末触媒技术后,工业金刚石行业得到快速发展,多家工业金刚石企业,技术先进、产能充足、产业链配套齐全,已形成研发、生产一体化的超硬材料产业集群,目前行业存量压机 1-1.2 万台,其中用于工业金刚石 7000-9000 台。2020年我国工业金刚石总产量 200 亿克拉(工业金刚石单晶+金刚石微粉+金刚石复合片),其中工业金刚石单晶+微粉 145 亿克拉,垄断全球 95%工业金刚石原料市场份额。

现阶段工业金刚石行业规模约 45 亿,其中产品 50%(约 22 亿)下游应用于建筑石材切割,28%(约 13 亿)用于高端制造、光伏、消费电子衬底切割,17%(约 8 亿)用于资源开采、地质勘探等;传统建筑石材用金刚石切割工具需求稳定:通过切割、磨削等方式来加工石材等产品,属于工业金刚石传统应用加工领域,成本低廉,切割效果良好,是目前主流的建材切割工具;在国家政策支持以及城市化进程加速和住宅更新换代的巨大需求下,预计到 2035 年,我国的城镇化率达 75%,工业金刚石工具随建筑工业发展将平稳增长。

——石墨炔(Graphdiyne),是继富勒烯、碳纳米管、石墨烯之后,一种新的全碳纳米结构材料,具有丰富的碳化学键、大的共轭体系、宽面间距、优良的化学稳定性,被誉为是最稳定的一种人工合成的二炔碳的同素异形体。2010年,中科院化学所有机固体院重点实验室科研人员在首次通过六乙炔基苯前体的交叉偶联反应,成功地在Cu箔表面合成了高质量的石墨炔薄膜。所制备的石墨炔具有与硅类似的优异半导体特性,石墨炔被认为是堪比石墨烯的“超级材料”,它的加入能改善很多材料的性能。

![]()

——碳化硅是第三代半导体材料之一,其介电击穿强度大约是硅的10倍,主要用于生产功率半导体器件,适用于高温、高压、高功率的场景。而碳基复合材料包括碳纳米管、碳纤维、石墨烯等,具有较多优异的力学、电学和化学性能,未来主要应用于国防科技、卫星导航、气象监测、人工智能、医疗器械等领域。

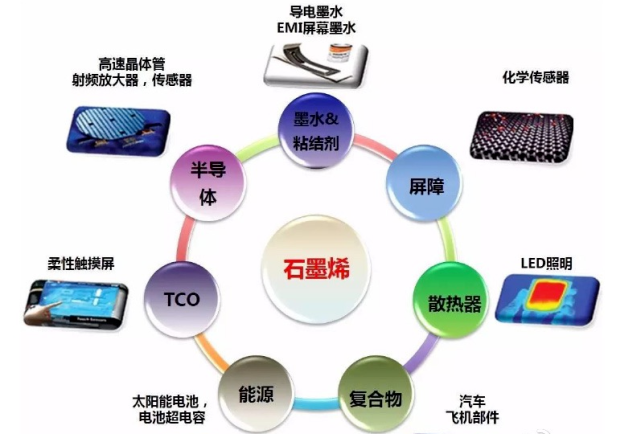

——石墨烯被誉为“新材料之王”,具有优秀的力学特性和超强导电性导热性等特性,下游覆盖散热材料、新能源电池、柔性显示和复合材料等热门领域,并在未来有望完成对传统电容、锂电池材料的全面替代,行业技术需求极大。

全球石墨烯市场规模稳步增长,2020年末全球石墨烯市场规模为95亿美元,未来5年有望保持40%的复合增速。目前,国内外石墨烯市场正处于起步阶段,产品尚未成熟,但市场增速快。石墨烯产业链上游的原料为石墨,中国是全球最大的石墨生产国;产业链中游主要为石墨烯的制备,其中氧化还原法常用来制备石墨烯粉体,化学气相沉积法常用来制备大尺寸的石墨烯薄膜。下游需求方面,国内新能源领域占据四分之三的需求,包括新能源超级电容与锂电池导电剂,随着新能源汽车加速渗透,行业将迎来高增速。