杉杉负极三大变化和三大优势

发布时间:2021-10-16来源:未知 编辑:admin

广告位置(首页一通--图文)

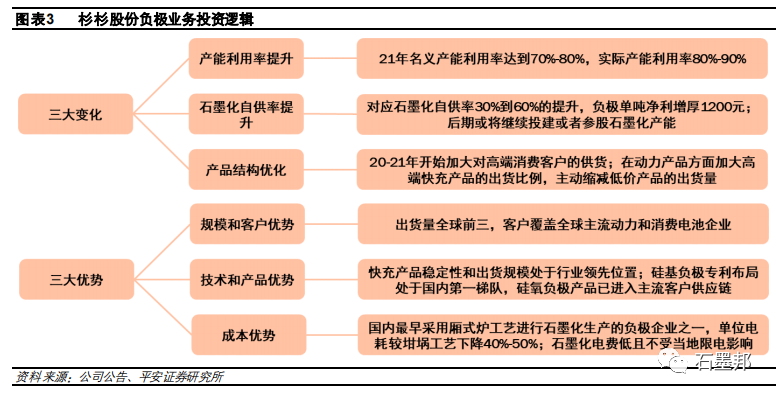

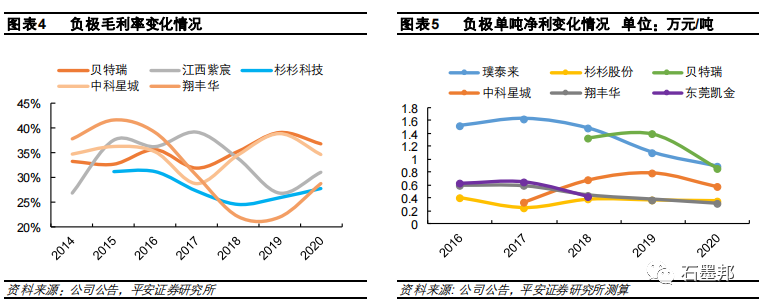

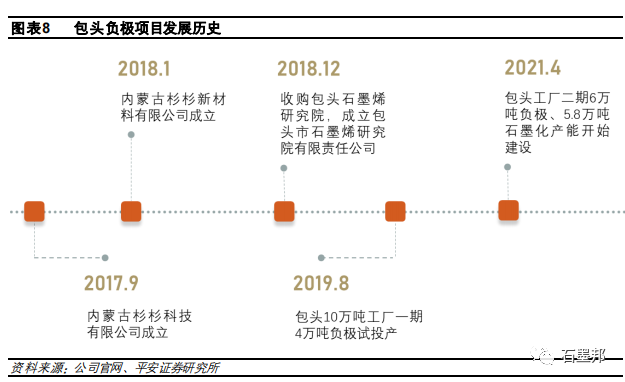

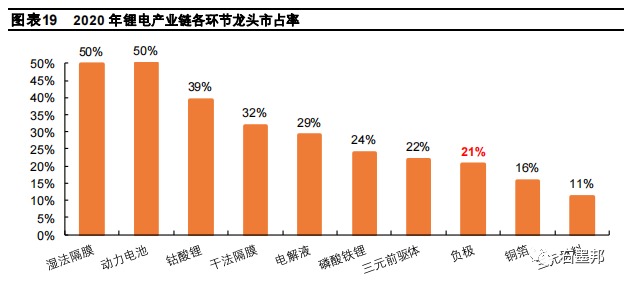

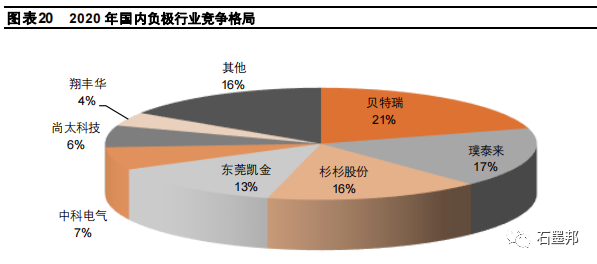

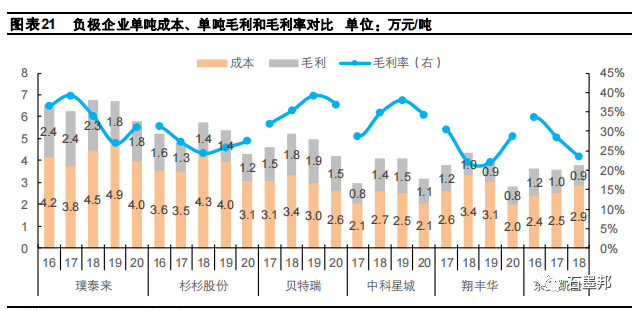

如何看待杉杉盈利能力和出货增速与同行的差距?自杉杉涉足锂电领域以来,负极业务一直是公司竞争力最强、发展最稳定的核心业务之一。从历史盈利的角度来看,公司负极毛利率和单吨净利处于行业靠后的位置,市场对其盈利能力抱有怀疑态度,我们认为公司历史盈利较低主要由于动力类产品占比较高、前期产能扩张较快、石墨化产能较低等因素所致。随着包头一体化项目的投产,公司负极业务迎来盈利改善,单吨净利在 20 年下半年回升至接近 0.5 万元;我们预计 21 年一季度负极毛利率超过 30%,单吨净利进一步提升至超过 0.7 万元。杉杉近年来负极出货增速慢于主要竞争对手,市场担忧公司负极竞争力下降。我们认为目前国内负极市场竞争格局并未清晰,一线企业之间的销量规模未拉开明显差距,龙头企业市占率为 21%,仅高于三元正极和铜箔行业;另一方面,行业竞争的压力将促使一线企业向各细分领域渗透,客户类型、产品结构和产品定位方面的差距将逐步缩小,最终带来盈利水平的趋近。

杉杉负极业务有何变化?站在当前时点,我们认为杉杉负极业务发生了三个明显变化,对应单位盈利的提升:

1)产能利用率提升:公司前期产能扩张较快导致产能利用率较低,20-21 年无新增名义产能,随着出货量的增长,产能利用率不断提升。对应 21 年 8-10 万吨出货,名义产能利用率达到70%-80%,实际产能利用率 80%-90%,已经接近满产状态。

2)石墨化自供率提升:公司前期石墨化自供比例较低,20 年下半年开始包头一期石墨化达到满产状态,石墨化自供比例超过 30%,包头二期产能投产后,石墨化自供比例将接近 60%。对应石墨化自供率 30%到 60%的提升,负极单吨净利增厚 1200 元;公司还通过参股内蒙古蒙集进一步提升石墨化自供率。

3)产品结构优化:公司前期产品出货以中端动力为主,20-21 年开始加大对 ATL 等高端消费客户的供货,在动力产品方面加大高端快充产品的出货比例,主动缩减低价产品的出货量,产品结构进一步优化。

杉杉负极业务有哪些优势?对比同行,我们认为杉杉负极业务拥有三大优势,对应长期增长的空间和潜力:

1)规模和客户优势:公司负极出货量全球前三,主要客户包括 LG 化学、宁德时代、ATL、三星 SDI、亿纬锂能、珠海冠宇等全球主流动力和消费电池企业,具有较大的增长确定性和增长空间。

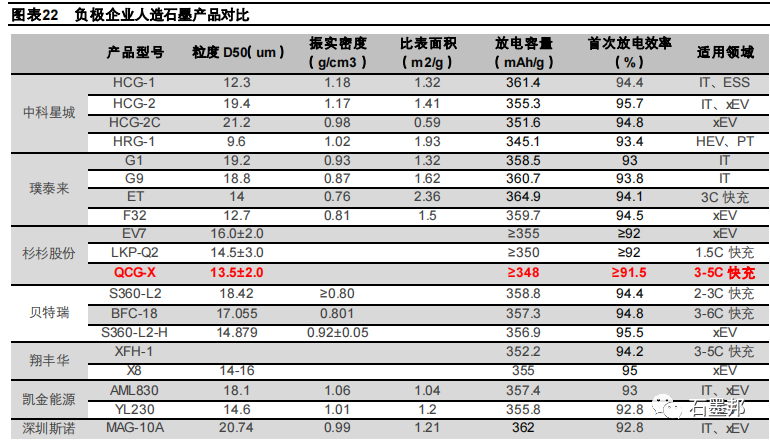

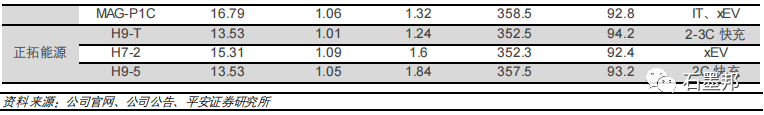

2)技术和产品优势:公司是国内最早实现负极产业化的企业,快充技术实力强,高端产品 QCG已经实现对国内外头部电池客户大规模供货,并通过持续改进衍生出多个子产品,产品稳定性和出货规模处于行业领先位置;硅基负极专利布局处于国内第一梯队,硅氧负极产品已进入主流客户供应链。产品和技术布局顺应负极行业对于充电速度和能量密度的要求,卡位优势明显。

3)成本优势:公司是国内最早采用厢式炉工艺进行石墨化生产的负极企业之一,单位电耗较坩埚工艺下降40%-50%,工艺成熟度提升,产品稳定性国内领先。石墨化基地位于低电费地区,用电成本优势明显;同时拥有规模和政策优势,不受当地限电影响。

一、总论:杉杉负极的三大变化和三大优势

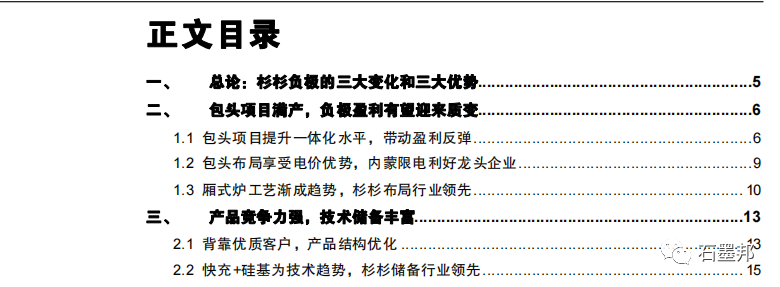

负极是杉杉股份 2020年第二大业务,也是公司发展最稳定的业务之一。负极营收规模从 2014年的7.6亿元增长至 2020年的 25.2亿元,复合增速 22%;净利润从 2016年的 0.9亿元增长至 2020年 的 2.1亿元,复合增速23%;出货量从2014年的 1.2万吨增长至2020年的 5.9万吨,复合增速30%。自杉杉涉足锂电领域以来,负极业务一直是公司竞争力最强、发展最稳定的核心业务之一。

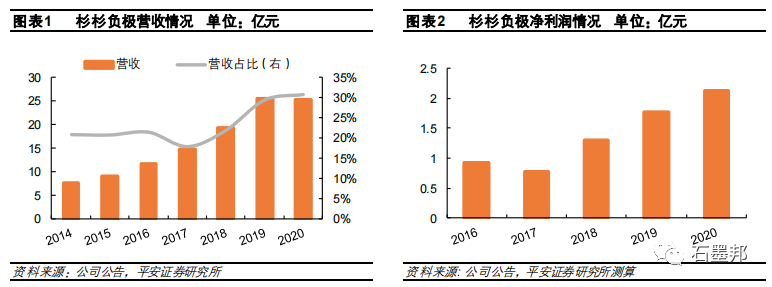

站在当前时点,我们认为杉杉负极业务发生了三个明显变化,对应单位盈利的提升:

产能利用率提升:公司前期产能扩张较快导致产能利用率较低,20-21年无新增名义产能,随着出货量的增长,产能利用率不断提升。对应 21 年 8-10 万吨出货,名义产能利用率达到70%-80%,实际产能利用率80%-90%,已经接近满产状态。

石墨化自供率提升:公司前期石墨化自供比例较低,20年下半年开始包头一期石墨化达到满产状态,石墨化自供比例超过 30%,包头二期产能投产后,石墨化自供比例将接近 60%。对应石墨化自供率 30%到 60%的提升,负极单吨净利增厚 1200元。此外,公司还通过参股内蒙古蒙集进一步提升石墨化自供率。

产品结构优化:公司前期产品出货以中端动力为主,20-21 年开始加大对 ATL等高端消费客户的供货,在动力产品方面加大高端快充产品的出货比例,主动缩减低价产品的出货量,产品结构进一步优化。

对比同行,我们认为杉杉负极业务拥有三大优势,对应长期增长的空间和潜力:

规模和客户优势:公司负极出货量全球前三,主要客户包括 LG 化学、宁德时代、ATL、三星SDI、亿纬锂能、珠海冠宇等全球主流动力和消费电池企业,客户优质,具有较大的增长确定性和增长空间。

技术和产品优势:公司是国内最早实现负极产业化的企业,技术来源于鞍山热能研究院。快充技术实力强,高端产品 QCG 已经实现对国内外头部电池客户大规模供货,并通过持续改进衍生出多个子产品,产品稳定性和出货规模处于行业领先位置;硅基负极专利布局处于国内第一梯队,硅氧负极产品已进入主流客户供应链。产品和技术布局顺应负极行业对于充电速度和能量密度的要求,卡位优势明显。

成本优势:国内最早采用厢式炉工艺进行石墨化生产的负极企业之一,单位电耗较坩埚工艺下降 40%-50%,工艺成熟度提升,产品稳定性国内领先。石墨化基地位于低电费地区,用电成本优势明显;同时拥有规模和政策优势,不受当地限电影响。

二、包头项目满产,负极盈利有望迎来质变

1.1 包头项目提升一体化水平,带动盈利反弹公司负极盈利能力提升明显。

从历史盈利的角度来看,杉杉负极的毛利率和单吨净利处于行业靠后的位置,市场对其盈利能力抱有怀疑态度,我们认为公司历史盈利较低主要由于动力类产品占比较高、前期产能扩张较快、石墨化产能较低等因素所致。随着包头一体化项目的投产,公司负极业务迎来盈利改善,单吨净利在 20年下半年回升至接近 0.5万元;我们预计 21年一季度负极毛利率超过 30%,单吨净利进一步提升至超过 0.7 万元,极大缩小与贝特瑞和璞泰来的盈利差距。

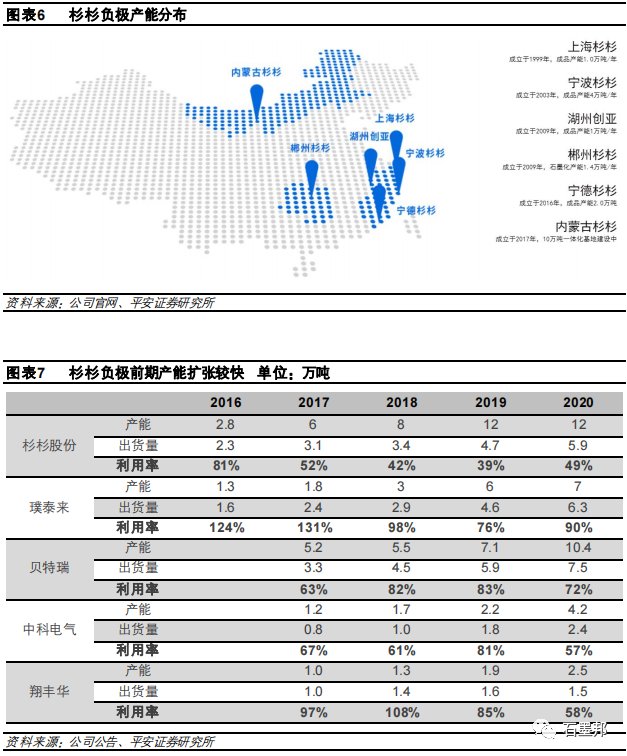

公司前期产能扩张较快,产能利用率不足。杉杉负极基地主要分布在上海、湖州、宁波、宁德、包头等地,前期产能较为分散。公司早在 2019年就建成 12万吨的名义产能,远远高于同期其他竞争对手,产能扩张较快导致产能利用率偏低,一定程度上影响了盈利能力。

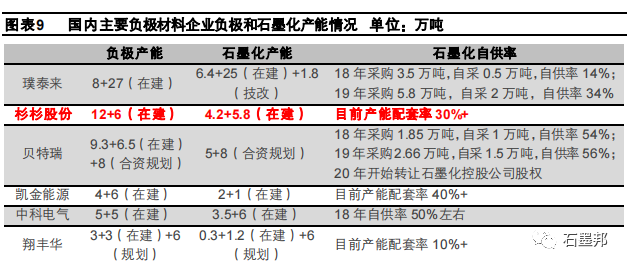

包头项目带动产能集中,产能扩张更趋合理。包头项目于 2017 年下半年开始规划,2018 年启动,2019 年下半年一期 4 万吨产能试投产,负极业务的规模化和一体化水平有了一定改善;20 年上半年受疫情影响开工不足,下半年行业景气复苏,负极成品和石墨化都达到满产状态,带动盈利能力快速反弹。20年负极无新增产能投放,21年启动包头二期 6万吨项目,预计 22年建成投产。公司后续的产能释放将更趋合理,有利于产能利用率的稳步提升。按照 21 年 8-10 万吨的负极出货,预计名义产能利用率提升至 70%-80%,实际产能利用率有望达到 80%-90%。

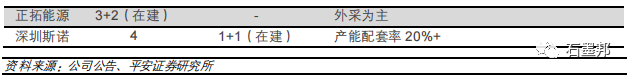

石墨化产能释放,打开降本空间。石墨化占负极生产成本的 40%左右,是负极降本的核心环节之一。公司早在 2009年就开始在郴州布局石墨化,产能规模较小(1.4万吨)且部分外售,石墨化自供率一直较低。但包头项目投产后,2.8万吨石墨化产能也同步推进,并在 2020年下半年实现满产。包头二期项目投产后,公司负极和石墨化产能将分别达到 18、10万吨,石墨化自供率有望接近 60%。在不考虑其他因素的情况下,按照石墨化单吨净利 0.4万元/吨计算,若石墨化自供率从 30%提升至60%,单吨负极盈利将增厚 0.12 万元。

对比行业来看,中科电气在 2018 年收购贵州格瑞特后,石墨化自供率提升至 50%,带动毛利率回升至 35%;贝特瑞 18/19年石墨化自供率皆高于 50%;璞泰来于 2017年年末收购山东兴丰 51%的股权,18年以来石墨化自供率不断提升,20年内蒙石墨化产能释放,叠加璞泰来收购山东兴丰剩余股权,石墨化自供率超过 50%,带动负极毛利率重回 30%以上。我们认为随着行业竞争压力加剧,未来负极企业毛利率若想达到 30%以上的稳态,50%以上的石墨化自供率或是标配;考虑到石墨化单万吨投资额 1-2 亿元,负极行业的资金壁垒在逐步加强。

1.2 包头布局享受电价优势,内蒙限电利好龙头企业石墨化是人造石墨关键工序。

石墨化是碳素行业中较为成熟的高耗能工艺,其基本原理是:在一个密闭的炉窑内,通过石墨电极向炉窑内的电阻料通电,在炉窑的核心区形成电弧及电流,使核心区的温度达到 2400℃以上,在高温条件下,碳原子由热力学上不稳定的二维无序重叠排列转变为三维有序重叠排列,能够显著改善负极性能,是人造石墨必备工序之一。石墨化加工工艺过程包括清炉、装炉、通电、冷却、卸炉等步骤,单次生产周期一般在 15-30 天,其中通电时间一般 2-3 天,而冷却过程花费时间较长。

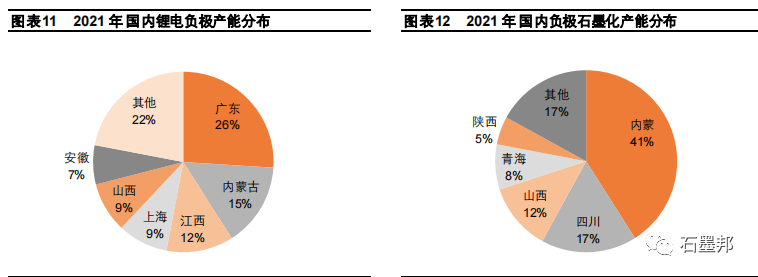

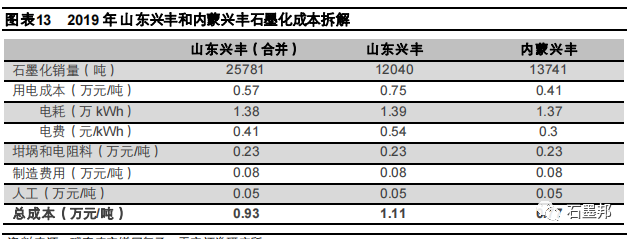

石墨化产能向低电价地区聚集。石墨化环节中电费占比在 60%左右,考虑到电费占成本较高,石墨化产能一般选择工商业电费较低的地区,例如紫宸和杉杉选择内蒙等煤炭资源丰富的地区,格瑞特和集能位于川贵等水力资源丰富的地区。据百川盈孚统计,当前国内锂电负极石墨化产能约 65.8万吨,其中内蒙产能占比约 41%,四川占比约 17%。根据璞泰来定增回复函,在生产工艺和产能规模相近的情况下,仅将生产地点从山东移至内蒙,石墨化生产成本降低 31%;考虑到郴州的大工业电价与山东接近,杉杉在包头建立石墨化基地也能达到类似的降本效果。

公司石墨化项目不受限电影响,政策优势明显。内蒙地区 21年 1月份强调实行更加严格的高耗能项目节能审查政策,不再审批铁合金、电石、PVC、水泥熟料、石墨电极材料、兰炭等项目,造成年初以来石墨化产能的偏紧和价格上调。公司包头的石墨化项目具有先发优势和规模化优势,政策端会有倾斜和支持,内蒙限电对公司包头基地的生产几无影响,反而会加速部分中小产能的出清,利好以公司为代表的龙头企业。

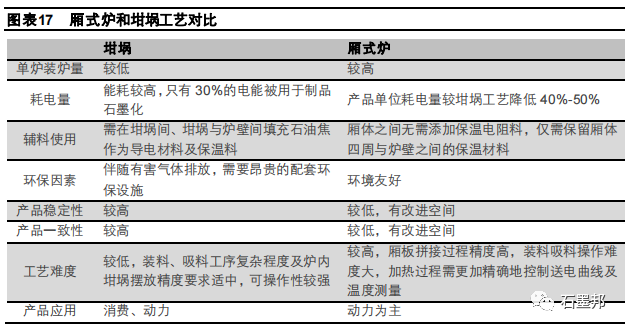

1.3 厢式炉工艺渐成趋势,杉杉布局行业领先传统坩埚工艺能耗较高。

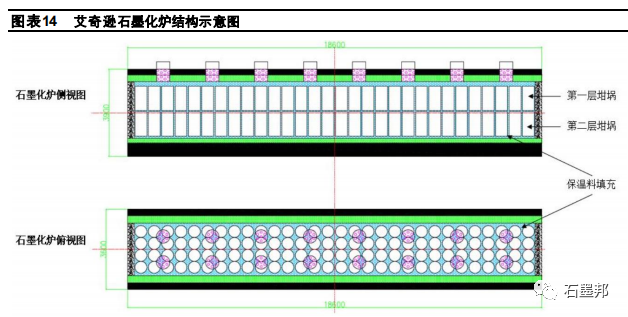

目前石墨化环节普遍采用艾奇逊石墨化炉,该工艺属于间歇式直流电间接加热,将待加工的负极材料装填于圆柱形或方形的石墨坩埚中,再将坩埚摆放于炉内进行加热,同时需在坩埚间填充石油焦作为导电材料及保温料,使炉内构成电流回路。其技术路线成熟,装料、吸料工序复杂程度及炉内坩埚摆放精度要求适中,可操作性较强;但艾奇逊石墨化炉的本身能耗较高,只有 30%的电能被用于制品石墨化,并且还伴随着有害气体的排放,过程中消耗大量的辅料,有较高的成本压力。

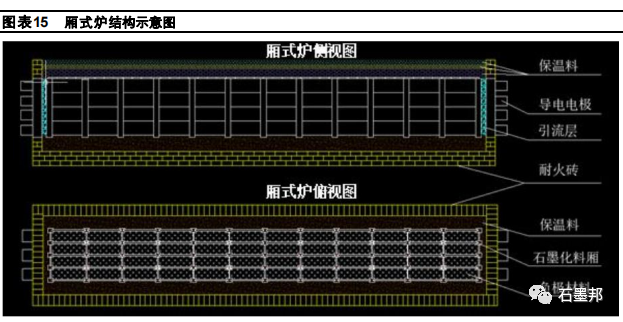

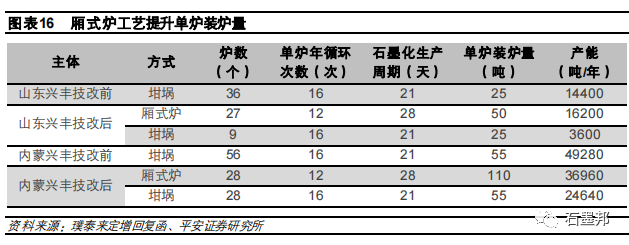

厢式炉提升单炉装炉量,降低电耗和辅料用量。厢式炉以艾奇逊石墨化炉为基础,在炉内设置炭板箱体,相当于坩埚尺寸放大,利用箱体及物料发热,其本质是通过增加单炉装炉量提高炉内空间的使用效率,同时降低保温电阻料的用量,降低耗电量和原材料成本、提升企业盈利能力。根据璞泰来定增回复函的披露,兴丰厢式炉工艺单炉装炉量是传统坩埚工艺的两倍,而总耗电量仅增加约 10%,产品单位耗电量降低 40%-50%;厢体之间无需添加保温电阻料,仅需保留厢体四周与炉壁之间的保温材料。

厢式炉工艺的壁垒体现在:

1)厢式炉工艺对石墨化工艺掌握程度及技术优化水平要求较高,厢板拼接过程精度较高,装料吸料操作难度加大,加热过程需更加精确地控制送电曲线及温度测量;与坩埚工艺相比,厢式炉生产的产品稳定性有所欠缺,对负极厂商提出了更高的工艺控制要求。因此厢式炉提高了负极行业的技术壁垒。

2)石墨化加工过程中,不同客户、不同型号的产品对石墨化加工的要求不同,单炉单次加工过程中仅能装填同一加工要求的产品。厢式炉装填方式下,单炉容积较大,产品调整灵活性较低,适用于单一客户和产品体量较大的项目,因此利好具备客户体量优势的一线厂商。

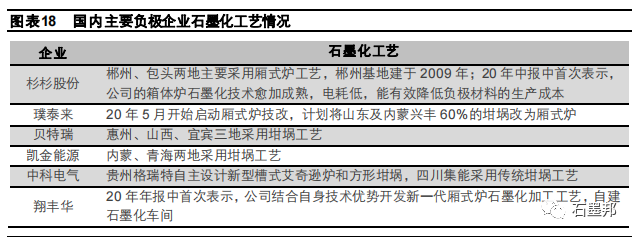

杉杉厢式炉布局行业领先,具备成本优势。由于厢式炉技术壁垒较高,行业内仅有少数头部企业掌握并规模化使用厢式炉工艺。在头部企业的布局和引领下,厢式炉工艺已占 20%以上的市占率,应用不断加速,有望成为行业未来发展趋势。我们认为在负极价格长期趋势向下的背景下,石墨化工艺的改进将成为企业降本的有力措施之一,一线企业凭借先发优势、技术优势和客户优势,有望逐渐拉开与二三线企业的盈利差距。杉杉是国内最早采用厢式炉工艺生产石墨化产品的厂商之一,其郴州和内蒙的石墨化基地主要采用厢式炉,大部分用于生产动力类产品,工艺的稳定性和成本控制处于行业领先水平。

三、产品竞争力强,技术储备丰富

1 背靠优质客户,产品结构优化负极龙头市占率相对较低,公司出货位居一线。

杉杉近年来负极出货增速慢于主要竞争对手,市场担忧公司负极竞争力下降。但我们认为目前国内负极市场竞争格局并未清晰,一线企业之间的销量规模未拉开明显差距,龙头企业市占率为 21%,仅高于三元正极和铜箔行业,低于其他细分环节;公司负极出货规模稳居行业一线,是绝对龙头的有力竞争者。

杉杉与璞泰来客户高度重合,LG化学为第一大客户。杉杉与璞泰来客户高度重合,共同的重点客户包括 ATL(前两大负极供应商)、LG化学(国内前两大人造石墨供应商)、三星 SDI(国内前两大人造石墨供应商)、宁德时代、珠海冠宇等。贝特瑞负极中海外客户占比较大,主要包括松下(人造、天然、硅碳)、LG化学(天然、硅碳)、三星 SDI(天然、人造、硅碳)、村田(天然)、力神(人造)、比克(人造)等。LG 化学是杉杉负极第一大客户,双方长期维持较为紧密的业务合作(杉杉是 LG消费类正极供应商之一,并且承接了后者 LCD 偏光片资产)。

产品定位存在差异,但差异度有望缩小。璞泰来成立之初主打高端消费类产品,凭借对 ATL的供货获得高于同行的盈利水平,随着动力类产品的占比提升,单吨净利有所下滑;此外,公司明确表示将开发新产品拓展中低端的市场份额,市场结构的下探将促使其盈利水平进一步回归。贝特瑞负极出货中海外客户占比较大,天然石墨出货量位居行业第一,盈利能力较国内客户更强,但公司也在积极寻求国内客户的合作,人造石墨占比不断提升。

对比上述一线厂商,杉杉的负极出货历史上以中端动力类为主(产品均价仅次于璞泰来),面临动力电池客户较大的降价压力,盈利水平与上述两家企业有一定差距。但公司近年来消费类产品的占比不断提升,并且主动缩减盈利能力较差产品的出货比例,客户结构得到优化。我们认为行业竞争的压力将促使一线企业向各细分领域渗透,客户类型、产品结构和产品定位方面的差距将逐步缩小,最终带来盈利水平的趋近。

2 快充+硅基为技术趋势,杉杉储备行业领先公司快充产品实力较强。

当前充电速度较慢是制约电动车大规模普及的重要因素,快充电池的应用将是未来动力电池的发展趋势之一。公司在 2014 年开始开发快充技术,2015年成功运用于手机和无人机领域,并与华为等头部厂商合作开发快充产品,在快充领域技术和专利积累较深。公司高端负极产品 QCG主打快充性能,能够实现 3-5C 条件下快速充放电,已实现对国内外头部电池客户大规模供货,并通过持续改进衍生出多个子产品,其产品稳定性和出货规模处于行业领先位置。随着手机等消费电子产品以及电动车对充电速度的要求不断提高,QCG产品的出货占比将持续上行并提升公司的盈利能力。

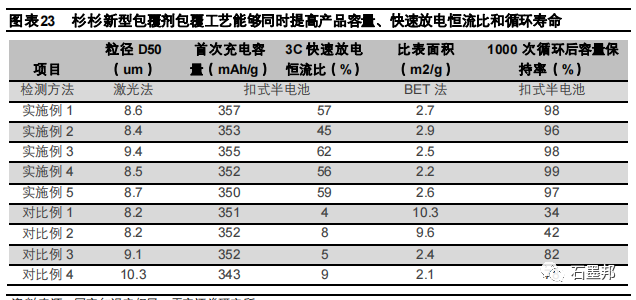

快充技术不断升级,产品性能持续改善。当前业界主要通过二次造粒和材料改性提升负极的快充性能。公司开发的液相包覆工艺以石油焦为原料,经过石墨化、与液态酚醛树脂混合、炭化等工序处理,制得的负极材料具有工序简单、低成本、低污染等优点,在不牺牲容量的同时提升倍率性能,放电倍率 3C/0.1C 的容量保持率可提高 9.4%;开发的新型包覆剂包覆工艺将石油焦基两亲性炭、乙二胺、水、新型导电剂等材料作为包覆剂,与石墨骨料混合后经过干燥、固化、炭化等步骤得到快充石墨成品,解决现有技术中快充石墨稳定性和快充性能较差的问题,制得的产品同时具有高容量、高 3C 放电恒流比和长循环寿命的特性。除此之外,公司也在持续开发更高能量及更大倍率快充材料,满足市场需求。

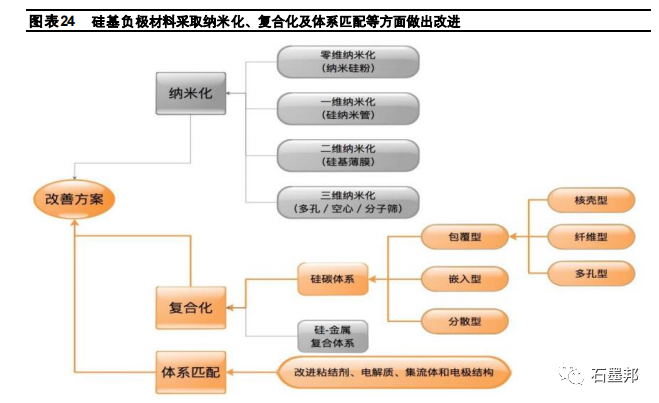

公司硅氧负极材料进入主流客户供应链。硅基负极当前普遍采用的人造石墨/天然石墨材料能量密度已经接近理论上限 372mAh/g,提升空间不大,理论上限能量密度达 4200mAh/g 的硅材料产业化进程进入提速期。纯硅作为负极材料时体积膨胀大,多次充放电会引起颗粒粉化、SEI 膜重复生长消耗电解液,最终影响电池的循环稳定性,行业内一般采取纳米化、复合化和体系匹配改进等改良方案。相比于晶体硅材料,氧化亚硅材料在嵌锂过程中的体积膨胀大大减小,因此循环性能也得到了极大的提升,是目前行业内较为成熟的应用方案。杉杉已经开发成功液相包覆和气相包覆的硅氧材料量产产线,具备 450mAh/g以上高容量和 90%以上高首效的优点,已达到国际同等水平,并已进入主流客户供应链。

公司硅基负极专利数量处于行业第一梯队。杉杉在硅基负极材料专利布局方面较为领先。根据国家知识产权局数据,截至目前,杉杉科技拥有硅基负极材料相关专利超过 40项,与贝特瑞处于同一水平。其他企业在硅基领域的相关专利布局情况为:璞泰来 14项、凯金能源 11项、中科星城 16项、翔丰华 29 项等。公司硅基负极专利涵盖纳米硅、氧化亚硅、硅碳复合、硅预锂化等多个技术路线,着眼于改进制造工艺、降低制造成本等方面,加速硅基负极的产业化进程。