2024锂电负极市场价格趋势及“产能预警”

发布时间:2024-01-12来源:未知 编辑:admin

广告位置(首页一通--图文)

从成本角度考虑,在电价与原材料上已难继续寻求降本空间,负极行业价格目前已在成本线上,持续的“以价换量”式竞争已加速负极市场格局趋于两极。

从产能利用率看,行业产能呈“首尾”分化状态。TOP6企业总产能利用率超70%,而7名及以后企业平均总产能利用率不足30%。

当前负极材料行业CR6集中度为78%,月出货超千吨级负极企业不到15家,占据整个行业超80%市场份额,而剩余超80家企业将“抢夺”剩余约20%市场。

预计2024年,负极中小企业将面临:

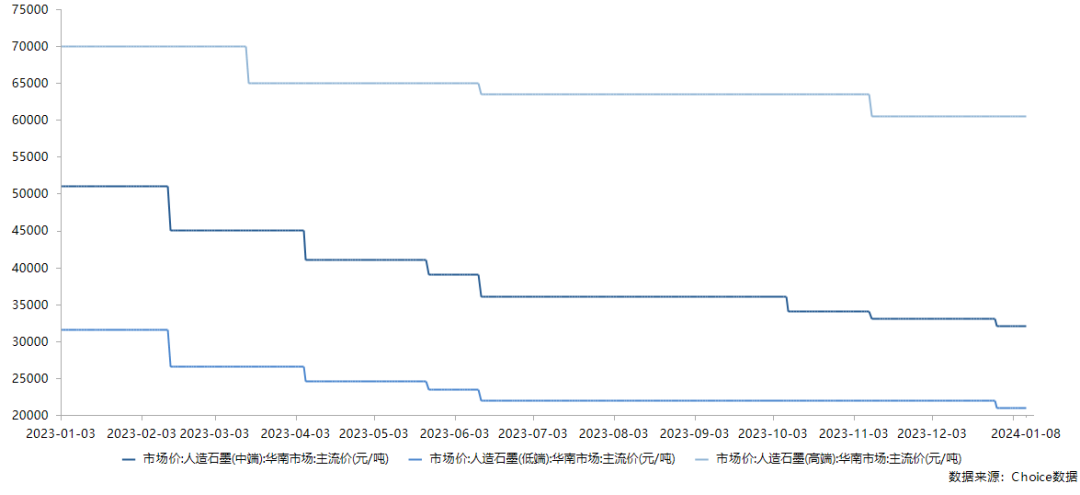

1)负极材料价格进一步下探。主流人造石墨340mAh/g的产品将低于1.6万元/吨;

2)停产项目启动难;运营成本高。受产能利用率低影响,超95%中小企业的设备折旧成本是头部企业3倍以上;

3)少量的客户订单将被市场“分割”;

4)上游负极供应商回款周期拉长,回款风险上升。

GGII认为,尽管产能结构性过剩、行业进入洗牌期,但负极材料市场仍具增长空间。预计2030年我国负极材料出货量有望达到580万吨,其中人造石墨仍为市场主流,出货量超470万吨。

2019-2030年中国负极材料出货量及预测(万吨)

对于负极企业而言,生存则更需要产品差异化竞争点,市场定位细分化、原料针对化开发等措施,形成企业错位竞争。

随着大圆柱电池规模上量,GGII预计,2025年国内硅基负极材料出货有望超6万吨。(信息来源:高工锂电)