中国人造石墨行业发展现状简析

发布时间:2023-12-22来源:未知 编辑:admin

广告位置(首页一通--图文)

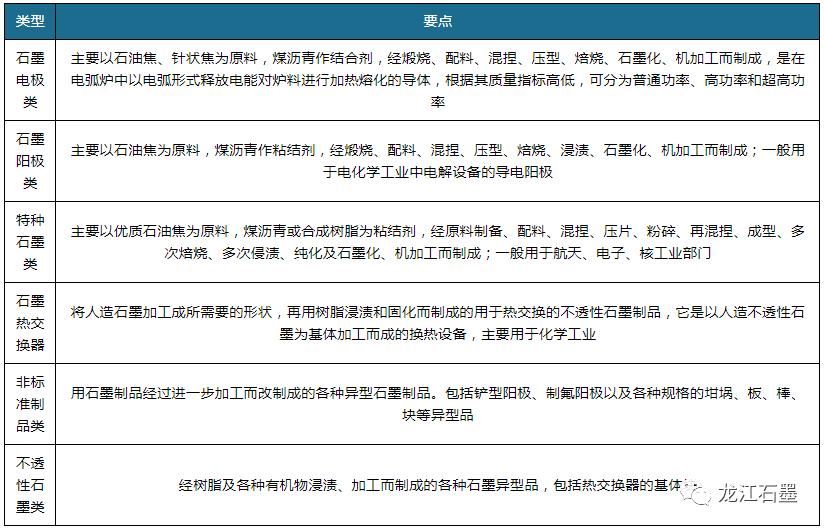

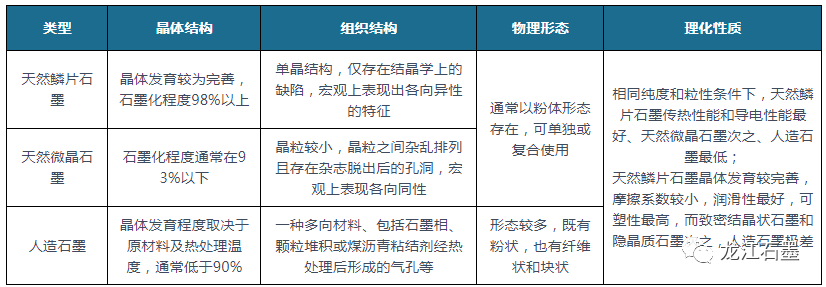

人造石墨广义上指一切通过有机碳化再经过石墨化高温处理得到的石墨材料;狭义上指以杂志含量较低的炭质原料为骨料、煤沥青等为粘结剂,经过配料、混捏、成型、炭化和石墨化等工序制得的块状固体材料。人造石墨类型多样,如石墨电极类、石墨阳极类等,依据各自不同特性应用于不同场景。人造石墨与天然石墨在晶体结构、组织结构、物理形态和理化性质上大有不同。

人造石墨类型

资料来源:公开资料整理

不同类型石墨比较

资料来源:观研天下整理

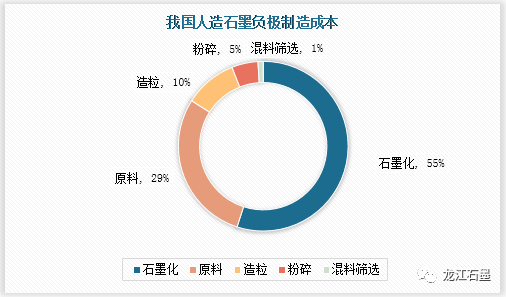

1、制造成本

人造石墨工艺复杂,需要经过原料预处理、造粒、石墨化、到成品筛分等工序生产,其中石墨化加工是最为重要的生产环节,提升石墨化自供比例可以显著降低生产成本。石墨化是一种高温处理方式,热温度越高,石墨化程度相应越高,但极其耗电,属于高能耗生产环节,在人造石墨工序中石墨化成本最高,约占人造石墨制造成本六成。

数据来源:公开资料整理

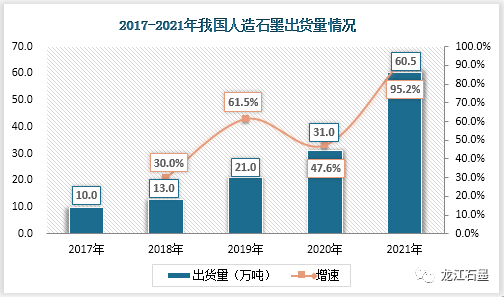

2、出货量

人造石墨在循环性能、安全性能、充放电倍率更优于天然石墨,已成为主要的负极材料,多用于动力电池和中高端消费锂电领域。随着下游终端新能源汽车需求剧增,我国人造石墨出货量也水涨船高,2017-2021年出货量从10.0万吨增至60.5万吨,较2020年增加了29.5万,同比增速95.2%,出货量近乎翻倍。但是国内石墨市场供需仍存在压力,近期供需氛围更为紧张,缺口再度拉大,有关负极材料企业开始选择石墨化代工,增加产能。

数据来源:观研天下整理

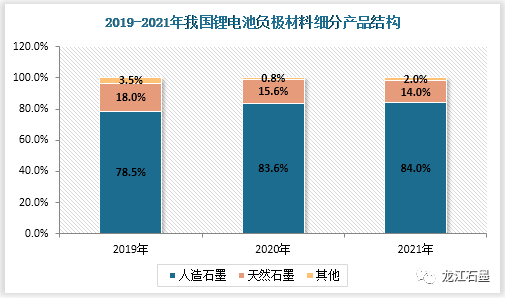

从整个锂电池负极材料细分产品出货结构来看,各类型负极材料占比虽在不断调整,但人造石墨是市场主流,市场份额不断上升。2019-2021年期间占比从78.5%提升到83.6%再到84.0%,逐步稳占80%以上的市场份额。当前新能源汽车行业持续高景气,未来人造石墨行业规模将持续扩张。

数据来源:GGII、观研天下整理

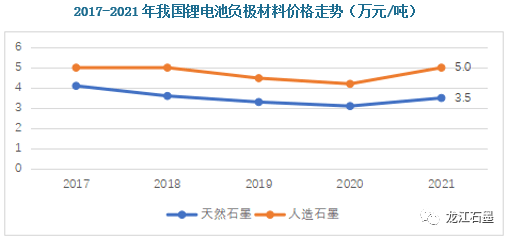

3、价格

2021年在“双碳”政策下负极材料企业进行环保生产,叠加市场需求爆发,负极材料出现供需紧张局面,天然石墨和人造石墨均价较上年均出现不同幅度上涨,分别达到了3.5万元/吨、5.0万元/吨,人造石墨制作环节繁多,且制作成本高,导致均价高于天然石墨。

数据来源:GGII、观研天下整理

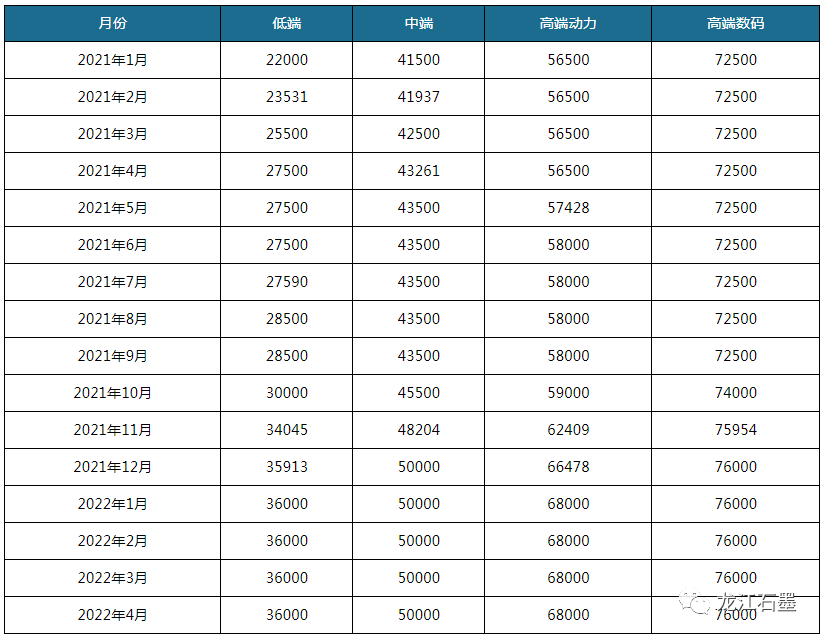

从人造石墨负极材料低中高端产品来看,2021年1月至2022年4月各类产品价格逐步上涨但涨幅相对较小。用于低端产品的人造石墨价格最低,价位2.2万元/吨-3.6万元/吨;中端产品价格稍高,价位4.15万元/吨-5万元/吨;高端数码与高端动力产品价格又有所不同,数码类价格高于动力类,两者价位分别是7.25万元/吨-7.6万元/吨、5.65万元/吨-6.8万元/吨。

人造石墨负极材料价格趋势(元/吨)

数据来源:公开资料整理(PY)

4、产能扩产

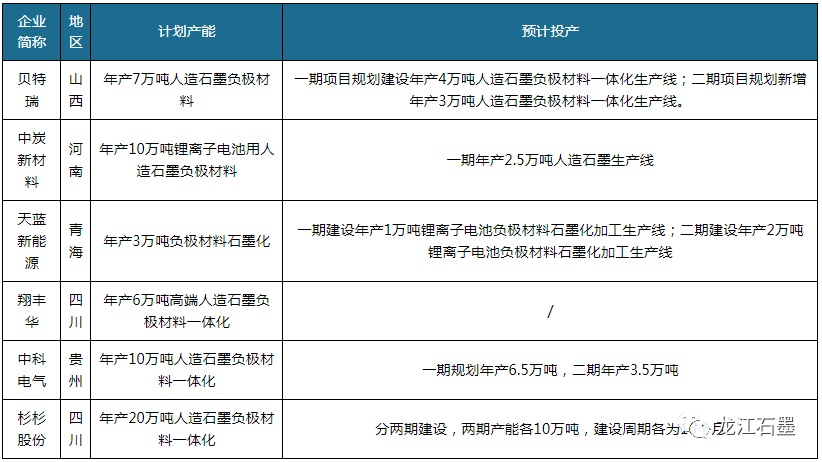

为缓解石墨化持续紧张局面问,人造石墨负极企业加码一体化扩产项目,积极布局生产基地以完善产业链,强化人造石墨规模和成本优势,尽可能实现石墨100%自供率,这种扩产潮可能是该行业未来的长期趋势。2022年众多人造石墨负极头部企业加速扩产石墨化产能,包括杉杉股份、贝特瑞、中科电气、翔丰华等,预计2023年达产。

2022年我国负极材料企业部分石墨化一体化扩产计划

资料来源:观研天下整理

市场格局

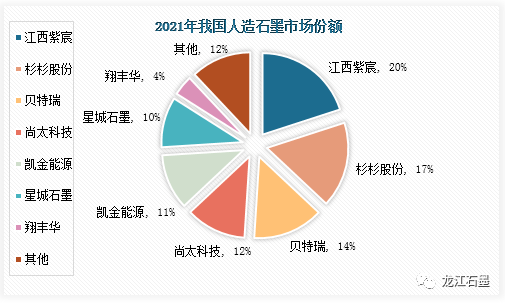

我国人造石墨负极材料公司有贝特瑞(835185)、杉杉股份(600884)、中科电气(300035)、江西紫宸、翔丰华(300890)、凯金能源、尚太科技等,新老企业相互竞争,抢占市场份额,驱动人造石墨行业发展。相较市场高度集中的天然石墨行业,人造石墨市场相对分散。2021年我国人造石墨出货量60.5万吨,璞泰来子公司江西紫宸凭借产品及产业链布局完善占据行业优势,以20%的市场份额稳居于第一。其次是杉杉股份、贝特瑞、尚太科技、凯金能源、星城石墨紧随其后,占比分别为17%、14%、12%、11%和10%,比例均不低于10%。随着市场扩容、人才分流以及技术成熟,人造石墨行业的竞争格局逐渐演化,未来市场集份额将向优势企业集中。